SÃO PAULO – Os planos de previdência privada do tipo PGBL – Plano Gerador de Benefício Livre – costumam ter muito apelo entre os investidores por causa de um benefício fiscal: as contribuições podem ser deduzidas na declaração de Imposto de Renda, assim como os gastos com saúde e educação. Quem não quer ter menos a pagar para o Leão ou receber uma restituição maior?

Só que para a tributação do PGBL valer a pena, algumas condições precisam ser cumpridas – e erros na hora de fazer a declaração devem ser evitados a todo custo.

O problema é que as pessoas, em geral, conhecem pouco sobre as características técnicas dos planos. Levantamento da fintech Onze, gestora independente de fundos de previdência, com 5 mil titulares de previdência privada mostra que 36% não sabem em que tipo de fundo de previdência investem. Outros 55% não sabem quanto pagam de taxa de administração e 56% não sabem se estão ganhando ou perdendo dinheiro.

“Isso nos leva a crer que, possivelmente, muitos titulares de planos PGBL não estão aproveitando ao máximo os benefícios fiscais da modalidade, pagando mais imposto do que deveriam”, diz Samuel Torres, analista de investimentos da Onze.

Leia também:

Os principais erros estão relacionados ao modelo de declaração adotado pelo contribuinte. A regra de bolso indica que o PGBL é adequado para quem faz a declaração no modelo completo. Nesse caso, as contribuições podem ser deduzidas da renda tributável anual, proporcionando um pagamento menor de IR (ou uma restituição maior). A contrapartida é que, ao resgatar o dinheiro do plano, o imposto incide sobre todo o valor acumulado – ou seja, sobre as contribuições e os rendimentos.

Para quem faz a declaração no modelo simplificado, o melhor são os planos de previdência do tipo VGBL (Vida Gerador de Benefício Livre). Nesse caso, não é possível deduzir as contribuições. A vantagem está na hora dos resgates, pois só os rendimentos são tributados.

Mas qual é o impacto de errar na hora de declarar um PGBL no Imposto de Renda? Simulações feitas pela Onze para três situações diferentes indicam que o investidor pode acabar pagando até 85% mais Imposto de Renda do que deveria.

As simulações foram feitas considerando alguns parâmetros. Elas se baseiam em um investidor com renda anual de R$ 100 mil que faça contribuições de R$ 12 mil por ano para um PGBL. Esse valor foi escolhido porque as contribuições para o PGBL podem ser deduzidas na declaração do Imposto de Renda até o limite de 12% da renda tributável.

Além disso, a Onze considerou um período de 40 anos na simulação: nos primeiros 20, o investidor faria as contribuições no plano e nos 20 seguintes, receberia a sua aposentadoria, equivalente a 25% da sua renda. A rentabilidade estimada para o plano, descontada a inflação, foi de 4% ao ano.

Os cálculos também consideraram sempre as duas tabelas de tributação possíveis: a regressiva (em que as alíquotas variam entre 35% e 10%, de acordo com o período que os investimentos são mantidos) e a progressiva (com alíquotas entre zero e 27,5%, conforme a renda total do investidor). Confira:

Erro 1: migrar para a declaração completa apenas por causa do PGBL

Embora o grande apelo do PGBL seja a possibilidade de descontar as contribuições da base de cálculo do Imposto de Renda, trocar a declaração no modelo simplificado pelo modelo completo apenas por causa do plano de previdência pode não valer a pena.

É importante lembrar que existe um limite para a dedução do PGBL no modelo completo, que é de 12% da renda tributável anual do investidor. Nas simulações da Onze, que consideram uma renda de R$ 100 mil por ano, as contribuições no plano de previdência que poderiam ser descontadas na declaração seriam de R$ 12 mil.

No modelo simplificado, também há dedução – só que ela é automática, não depende das despesas informadas pelo contribuinte. Existe um abatimento único de 20% sobre a renda bruta anual, limitado a um teto de R$ 16.754,34. Para uma renda de R$ 100 mil, portanto, a dedução aplicada seria justamente de R$ 16.754,34, já que os 20% (R$ 20 mil) ultrapassariam o teto.

Dessa forma, se o investidor tivesse apenas o PGBL para deduzir e optasse pelo modelo completo, conseguiria abater apenas R$ 12 mil da sua base de cálculo do Imposto de Renda – ao passo que teria um abatimento automático de R$ 16.754,34 escolhendo o modelo simplificado. “Só faz sentido utilizar a declaração completa se a pessoa tem despesas dedutíveis acima desse valor de R$ 16.754,34”, diz Torres, da Onze.

Considerando apenas a dedução do PGBL e nenhuma outra, o investidor pagaria um total de R$ 278.582 de Imposto de Renda ao longo dos 40 anos da simulação, no caso de ter optado pela tabela progressiva.

Esse valor considera tanto a tributação dos resgates do plano quanto também os valores devidos ano a ano pelo investidor – e é 12% maior do que ele gastaria se, em vez de um PGBL, tivesse um VGBL. Caso a opção fosse pela tabela progressiva, a diferença seria de 19%.

Erro 2: ter PGBL e outras despesas dedutíveis, mas fazer declaração simplificada

Uma situação diferente da descrita no erro anterior é a de quem, mesmo sem considerar as contribuições feitas no PGBL, já possui outras despesas dedutíveis em valor mínimo que justifique fazer a declaração no modelo completo – e mesmo assim fica no simplificado.

É o caso de quem tem gastos com educação e saúde, por exemplo, superiores a R$ 16.754,34, valor que representa a dedução automática do modelo simplificado.

Para essas pessoas, o PGBL vale a pena – e o maior erro que elas podem cometer é fazer a declaração no modelo simplificado. “Quem contribui para um plano PGBL e faz a declaração simplificada paga mais impostos, pois não aproveita as deduções fiscais ao longo dos anos e, na hora do resgate, é tributado sobre os rendimentos e também as contribuições”, diz Torres.

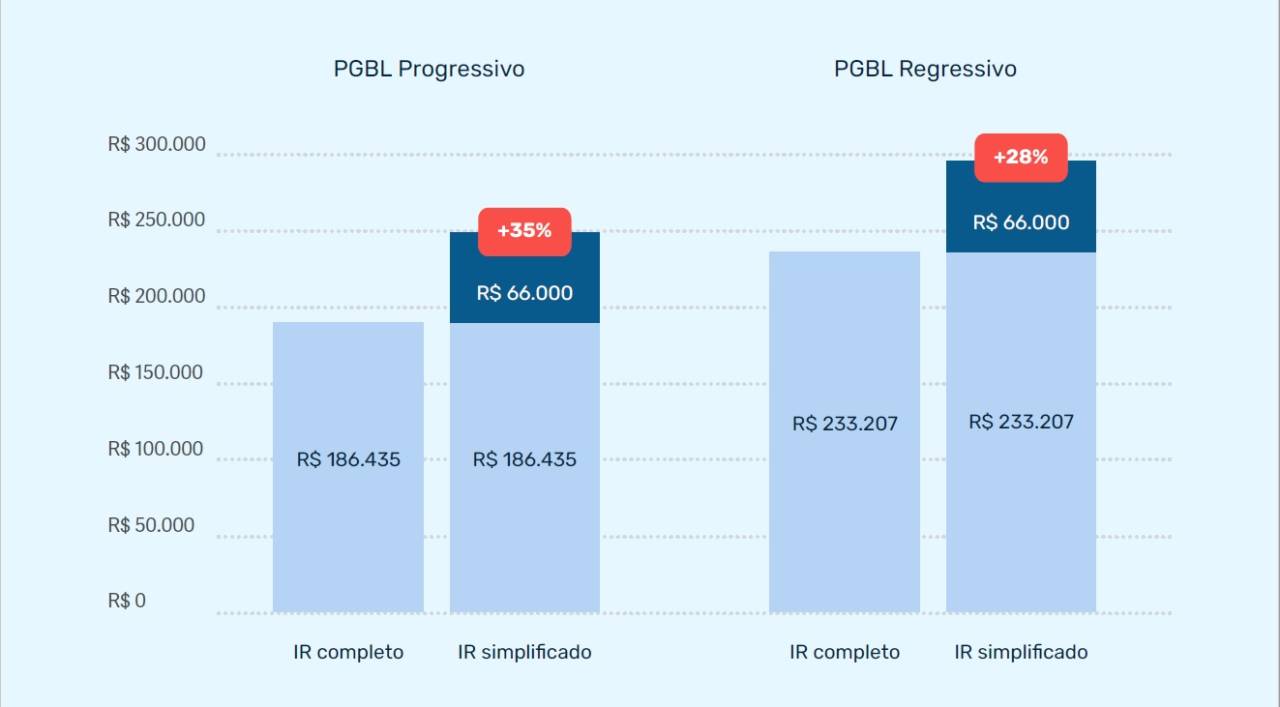

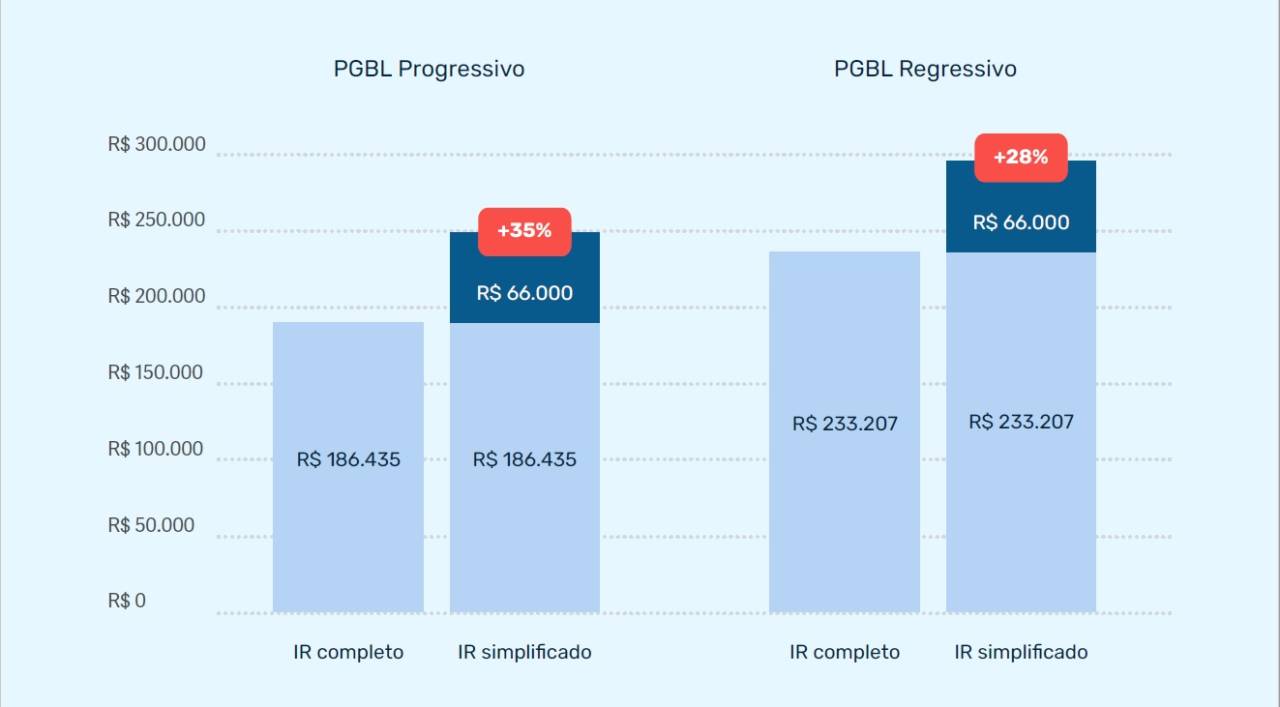

Segundo a simulação da Onze, isso pode representar uma diferença significativa no pagamento de tributos. Ao longo dos 40 anos da simulação, um investidor que tivesse um PGBL na tabela progressiva do Imposto de Renda gastaria R$ 252.435 se fizesse a declaração no modelo simplificado, 35% acima do custo que teria caso optasse – corretamente – pelo modelo completo da declaração.

Para um PGBL na tabela regressiva, a diferença seria de 28%.

Erro 3: declarar no modelo completo e não incluir as contribuições do PGBL

Quem faz a declaração completa sem ter despesas dedutíveis suficientes e ainda esquece de incluir as contribuições feitas no PGBL está no pior cenário tributário possível – e que é o mais raro também (espera-se). Nesse caso, o investidor paga a alíquota cheia de Imposto de Renda, sem nenhum abatimento.

“Seria um erro extremo e menos comum do que os dois primeiros. Mas como, em geral, as pessoas conhecem pouco sobre planos de previdência, não é impossível”, diz Torres, da Onze.

A simulação indica que fazer a declaração completa sem ter despesas dedutíveis e sem incluir as contribuições feitas no PGBL pode levar a um pagamento de Imposto de Renda 85% maior do que ocorreria no melhor cenário – em que a pessoa tem despesas dedutíveis de R$ 16.754,34, informa as contribuições no PGBL e declara no modelo completo.

Isso para quem escolhe a tabela progressiva de tributação para o plano de previdência. Para quem opta pela tabela regressiva, o custo seria 68% mais alto do que o do melhor cenário.